人生の三大不良債権獲得大作戦

某経済学者が、男の人生の三大不良債権は専業主婦、子供、住宅ローンだとおっしゃっておりました。

負債とは

ここで、言葉の定義から…これは金持ち父さん貧乏父さんからの受け売りですが

- 資産→財布にお金を入れてくれるもの

- 負債→財布からお金を奪うもの

ということで行きたいと思います。なんで、確かに上三つは完全に負債と定義してよさそうです。

でもこれが欲しいという人もいるはず。じゃあどうしたら良いか?

福利効果を味方につける

結論から先に言うと、資産を築いた後に負債を持つようにするとへっちゃらなんです。逆に言うと、人生の早い時期に負債を持つほど人生はハードモードになります。

資産にも負債にも福利効果があるからです。利息や配当がさらなる利息や配当を生み、資産も負債も指数関数で雪だるま式に増えるからです。若い時の資産や負債は後になってからボディブローみたいに効いてきます。

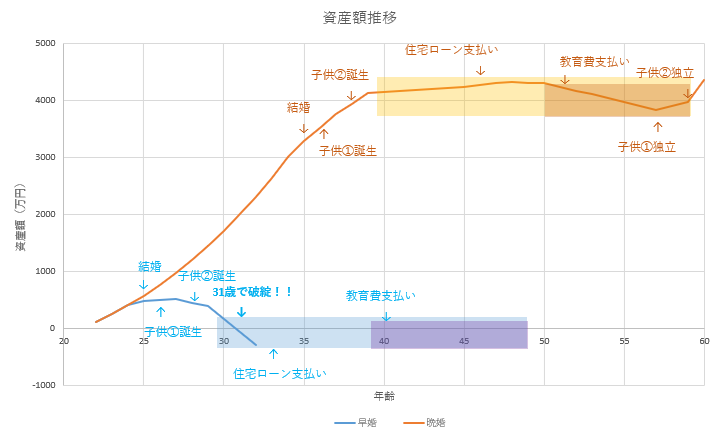

早婚VS晩婚(シミュレーションしてみた)

ちょっとシミュレーションをしてみたいと思います。

25歳で結婚 VS 35歳で結婚

で三大不良債権を取得したらどうなるのか??

条件は以下の通りです。

| 収入 | 大卒年収300万円からスタート 12万円/年のペースで定期昇給 40歳で収入は頭打ち ※手取りベース |

| 貯蓄の運用 | 全て世界株式インデックスファンドで年利3.5%(税抜)で運用 ※超長期的には世界全体の株式のトータルリターンは4~5%と言われている |

| 生活費 | 180万円+90万円×(家族人数-1) |

| 子供① | 結婚1年後に誕生 22歳で独立 |

| 子供② | 結婚3年後に誕生 22歳で独立 |

| 住宅 | 結婚5年後に3000万円の家を購入し、20年でローンを返す。 利息は1%(住宅ローン減税は割愛します。) |

| 教育費 | 子供が13~22歳の間 1人あたり50万円/年 |

そして、60歳で定年になるまでの資産額の推移はこちら。

25歳で結婚すると、住宅ローンの支払いに耐えられずに31歳で破綻という結果になりました。負債に足を引っ張られて瞬殺です。現実的には普通はここで無理してローンは組まずに安めの賃貸とかにして、その後は自転車操業を続けていくことになるんでしょうね…このパターン。良く見るな、こういう人!

対して、資産を3000万円以上築いてから結婚した晩婚さんは、資産から運用益による援護射撃を受けながらの結婚生活です。流石に独身時代のようなペースでは貯められなくなっていますが、概ね資産額は横ばいをキープしてます。固定資産税や住宅ローン減税は考慮されてませんが、そこそこやれそうなのは分かりますね。

使ってから貯める× 貯めてから使う〇

先に資産を築いて、負債に耐えられるだけのキャッシュフローやバランスシートを確保してからであれば、少々の負債を背負っても何とかなるということが分かります。

順番を逆にしてしまうと悲惨ですよね。子供が独立した後に老後資金貯めようなんて思っても上手く行きません。マネープラン的には老後資金貯めてから結婚が正解。

親世代より上の人からは「早く結婚した方が楽だ」と散々言われましたが、個人的には嘘っぱちだと思っています。

ただ、生物学的に子供持てる年齢に限界があるなんて話も別にあったりするんで、晩婚をお勧めしますとは中々言えないのが残念。