高配当株…買ってはいけないこれだけの理由

こんにちは、そしてこんばんは。窓際投資家です。

今日は有休です。

まぁ、どうせ出勤しても稼働率高くないのですがね…。

今日の記事は、当ブログの初期に書いた、「高配当株≒クソ株」、「高配当株投資をディスり尽くす 第二弾 ~税金編~」というイマイチな記事を、情報をアプデした上で書き直したものです。

見直したら、色々粗が見えてきてしまいまして…。

さて、他人の投資ブログとか読んでいると、やたらと配当にこだわった投資をする人が多いようです。

だけど、高配当投資って実はあんまりイケてません。

私も昔していたんですが、ダサい投資だと気づいて今はグロース株に投資してます。

その辺の話を今日はできならなと思います。

Contents

まずは現実を見よ

特に日本人は、キャピタルゲイン(売買の利ザヤ)より、インカムゲイン(配当・利息)を重視する傾向にあります。

確かに、キャピタルゲインは取れるかどうか分からないけど、インカムゲインは株持っていれば誰にでも入ってきます。

だから、安心感を持ってしまうのは理解できなくもありません。

ただ、投資において大事なのは配当利回りではなく、トータルリターンです。

いくら配当貰えても、元本が値下がりしたのでは意味がありません。

で、高配当株ってトータルリターンが良いのか?という話なのですが、結論から言うと悪いです。

まずは無慈悲な現実を見て欲しい。

| 銘柄名 | ティッカー | 過去10年の平均年率トータルリターン |

|---|---|---|

| バンガード・トータル・ストック・マーケットETF | VTI | 16.09% |

| バンガード・米国高配当株式ETF | VYM | 12.99% |

高配当株のパフォーマンスが市場平均に劣後しているのが分かりますね。

配当とトータルリターンの関係

じゃ、なぜこんなことになるのか?

ちゃんと理屈はあるんで、それを説明していきます。

配当はトータルリターンに影響しない(理論上は)

まずは基本の確認です。

PBR1倍の株であれば、配当を払おうが払うまいがトータルリターンは変わらない。

という現実をまずは抑えておきましょう。

因みに、老婆心ながら

PBR=株価純資産倍率(時価総額が会社の資産の何倍なのか)

PBRが1倍 ⇒ 「会社が持っている資産=時価総額」の状態

です。

将来性が見込まれる会社であればPBRなんて何倍にもなるし、逆に悲観されてると1倍切ってくるんですが、イーブンの状態である1倍をここでは想定しておきます。

この状態で配当を株主に払うと、会社手持ちのキャッシュがその分減って会社の資産が減ります。

PBR1倍なら、持っている資産が×1で評価されて時価総額に反映された状態と言えるため、理論上は資産が減った分だけ企業価値が棄損されて時価総額が下がります。

つまり、

株主に払った配当(=資産減少額)×1=時価総額減少額

そして、両辺を発行済み株式数で割ると、こんな等式になります。

1株あたり配当=株価の下げ (PBR1倍の場合)

つまり、理論上は配当貰った分だけ株価は下がる…という話です。

貰った配当以上に株価が下がる(現実的には)

実際の話をすると、PBR1倍切ってしまうと、そんな会社は解体してしまって株主で資産山分けしてしまった方がマシな訳です。

「解散価値を切っている」なんて言い方しますが。

なんで、まともな会社であればPBRは1倍超えています。

そうなると、元々配当として払うキャッシュは、PBRの倍率をかけた分だけ大きく評価されて時価総額に反映されていた訳です。

それを現金で株主に払い出してしまう訳ですから、

株主に払った配当×PBR(>1)=時価総額減少幅

これだけ時価総額に下げ圧力がかかります。

そしてこれ、両辺を発行済み株式数で割ればこうなります。

1株あたり配当×PBR(>1)=株価の下げ

つまり、現実的には…

貰った配当以上に株価が下がる

ってことですね。

企業自体の問題

さらに言えば、全部とは言いませんが、株主に高配当払う会社は問題を抱えているケースが多いです。

ただの万年割安株?

「高配当」と言えば聞こえは良いですが、配当に対して株価が低すぎるから「高配当」になってしまっているという見方もできます。

で、株価が低迷するのには必ず理由があります。

その理由が理解できていて、自分で納得行くなら買うのもアリでしょう。

とは言え、株価が低迷するのは、個人投資家より金も情報もある機関投資家が売るからです。

金も情報もない個人投資家がこんなものを逆張り的に買うのはリスクが高すぎるように思います。

儲け話がないから配当払う

事業に成長性があれば、配当を払わずに事業に投資しているはずです。

そうしてくれた方が企業価値が上がってそれが株価に反映もされるんで、株主としてもリターンが大きいんです。

それをやらないということは、基本的にはもう事業に上がり目がなくて、将来に期待ができない会社だということ。

税制面で不利

配当課税で投資効率が低下する

日本の場合、配当には20%の税金がかかります。

これがクセモノです。

配当が株主に払い出されて都度税金がかけられると、企業がそれを社内で運用して企業価値を高めていった場合と比較してリターンが低下します。

単純なシミュレーションで比較してみましょう。

配当利回り5%の高配当株と株価成長率5%のグロース株を比較してみます。

- 配当及び売却益に対する税率:20%

- 100万円を投入して20年間運用後、全部売却・換金する。

- 投資期間中の配当金は全て再投資する。

| 株の種類 | 配当利回り | 株価上昇率 | 20年後に売却した時の受取り金額 |

|---|---|---|---|

| 高配当株 | 5% | 0% | 100(万円)×(1.04^20)=219(万円) |

| グロース株 | 0% | 5% | 100(万円) +{(100(万円)×1.05^20)-100(万円)}×0.8 =232(万円) |

同じリターンになりそうなものですが、最後の売却時に一括して税金を払うグロース株の方が高いリターンとなりました。

これは、配当が払い出されるたびに税金を抜かれるせいで、配当を再投資してそれがまた配当を呼ぶ複利効果が削がれてしまうから起こる現象です。

複利効果を上手く味方につけるポイントはお金のかかるイベントはなるべく後に持っていくこと。

グロース株に投資して最後売る時に一括で税金払った方が結果としてリターンは高くなります。

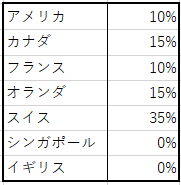

外国株の配当は二重課税を喰らう

外国株の場合、売却益(キャピタルゲイン)は国内税20%分しか課税されませんが、配当(インカムゲイン)は現地で課税された上でさらに国内で課税されます。

税率は国によりけりですが、結構かかります。

確定申告して外国税額控除制度を利用すれば、外国で課税された分はある程度は戻ってきます。

ですが、相当税金払っていない限り100%を取り戻すことはできません。

因みに私も毎年これしてますが、大体6割程度しか戻ってこないです。

まとめ

正直言ってね…配当、配当と連呼してる投資ブロガーは、この辺の理屈分かってない人が多いように思います。

だから、あんまり高配当連呼してる人信用しない方が良いと思いますよ。

ほとんどの高配当株なんて…

ぶっちゃけ…

10年ほど前に、情弱ホイホイとして一世を風靡した毎月分配型タコ足投信のクソ株バージョンでしかないんで。

日本人は高配当好きなんで、客寄せの方便として「高配当」というキーワード使っている…なんて人もチラホラ見受けられる気もしますがね…。

今日は以上です。